La fiscalité des SCPI européennes : ce que vous devez savoir

Les SCPI européennes sont des SCPI de rendement qui investissent tout ou partie de leur patrimoine immobilier à l’étranger. Elles peuvent investir aussi bien en zone Euro dans des pays tels que l’Allemagne, les Pays-Bas ou l’Italie, ou en dehors de la zone Euro, au Royaume-Uni ou en Pologne par exemple.

Les SCPI européennes vous permettent d’acquérir simplement des parts au sein d’actifs immobiliers situés à l’étranger afin de diversifier votre patrimoine tout en profitant d’une fiscalité attrayante.

En effet, la fiscalité appliquée sur les revenus issus de source étrangère est moins importante que celle appliquée sur les revenus de source française.

La fiscalité appliquée aux SCPI européennes

Pour déclarer vos revenus issus des SCPI de rendement investies en France, vous aurez le choix entre le régime réel ou le régime micro-foncier.

Toutefois, si votre patrimoine immobilier n’est constitué que de SCPI ou que vous louez un bien meublé, vous ne pouvez pas bénéficier du micro-foncier.

Les SCPI européennes sont redevables d’un impôt dans le pays où se situe le bien immobilier qui sera versé par la Société Civile de Placement Immobilier (SCPI) afin de distribuer aux associés un résultat net de fiscalité étrangère. Vous serez alors imposable en France sur ce résultat net de fiscalité étrangère reversé.

La fiscalité sur les revenus des SCPI :

C’est alors que s’applique une règle fiscale particulièrement intéressante, celle du principe de non double imposition des revenus mentionnée dans les conventions fiscales entre la France et plusieurs pays d’Europe.

Cette règle va vous permettre de gommer une partie de l’imposition face à ces revenus de source étrangère.

Selon le pays européen source de l’investissement, le mécanisme qui s’applique pour calculer l’imposition due sera le crédit d’impôt ou le taux effectif.

La méthode du crédit d’impôt

Pour cette première méthode, vous devrez, en tant qu’associé, vous acquitter de l’impôt sur les revenus dus en France mais un crédit d’impôt calculé sur votre taux moyen d’imposition face aux revenus étrangers perçus vous sera restitué.

Cette méthode permet alors de gommer la quasi-totalité de l’impôt dû en France.

Les pays européens qui utilisent la méthode du crédit d’impôt : Allemagne, Espagne, Italie, Royaume-Uni, Norvège, Autriche, Bulgarie, Croatie, Lettonie, Estonie, Lituanie, Islande, Malte, Slovénie et Suède.

Les revenus perçus par les SCPI suivantes ont recours à la méthode du crédit d’impôt : NEO, PAREF PRIMA, CORUM XL, CORUM ORIGIN, PIERVAL SANTE…

La méthode du taux effectif

La seconde méthode est celle du taux effectif qui consiste à cumuler vos revenus de source étrangère et vos revenus français afin de déterminer votre taux d’imposition au regard de la fiscalité française.

Ce mécanisme permet d’augmenter le taux moyen d’imposition qui ne sera appliqué que sur vos revenus de source française.

Les pays européens qui utilisent la méthode du taux effectif : Pays-Bas, Irlande, Pologne, Finlande, Belgique, Grèce, Luxembourg, Portugal, Roumanie et Slovaquie.

Les revenus perçus par les SCPI suivantes ont recours à la méthode du taux effectif : CORUM EURION, CORUM XL, CORUM ORIGIN, PAREF EVO…

Ces deux méthodes vous permettent d’obtenir un résultat tout à fait similaire avec une fiscalité bien plus attractive que sur des revenus issus d’actifs immobiliers français.

Il est à noter que les revenus issus de source étrangère sont exemptés des prélèvements sociaux à hauteur de 17,2%, ce qui représente un avantage fiscal non négligeable !

Simulations d’imposition appliquée sur les SCPI européennes

La fiscalité étant spécifique à chaque foyer fiscal, contactez nous pour une étude personnalisée.

Contactez-nous pour investir en SCPI européenne !

L’impôt dû sur les plus-values des SCPI européennes

Dans le cas d’un immeuble vendu à l’étranger, le régime d’imposition des plus-values dépend des conventions fiscales en vigueur entre le pays source des revenus et la France. La SCPI, assistée par des fiscalistes externes, avance l’impôt pour le compte de ses associés dans le pays de la vente, mais aussi en France en fonction des conventions fiscales établies avec ce pays.

L’impôt, calculé selon le pays de la vente et le profil de chaque épargnant, est ainsi directement déduit du dividende exceptionnel versé.

Quelle est la fiscalité à l’IS pour les SCPI européennes

Les personnes morales peuvent acquérir des parts dans une SCPI européenne afin de dynamiser la trésorerie de l’entreprise.

La fiscalité appliquée pour les entreprises à l’IS est plus qu’attractive puisque ces dernières bénéficient d’une exonération totale des revenus perçus par les SCPI étrangères.

Pour cause, les revenus issus de ces SCPI ne sont pas pris en compte pour la détermination du revenu fiscal conformément aux conventions fiscales en vigueur entre les pays.

La fiscalité appliquée pour les entreprises à l’IS est alors nulle !

Les différences d’imposition des SCPI

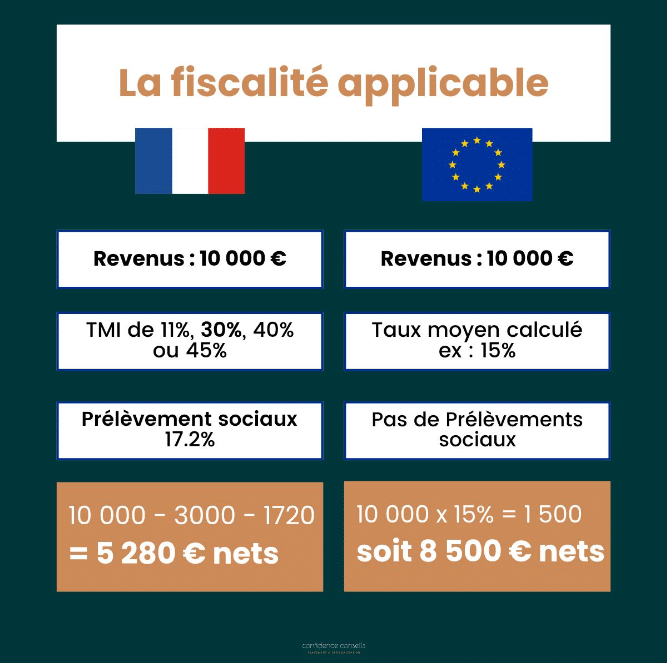

Afin de mieux appréhender la fiscalité pour les SCPI européennes et les SCPI 100% françaises, nous vous invitons à consulter cette image explicative.

Pour un revenu de 10 000 euros perçu par une SCPI avec des biens immobiliers situés en France, la fiscalité appliquée pour un contribuable avec une TMI à 30% sera :

IR : 3 000 euros

PS : 1 720 euros

soit un revenu net de 5 280 euros.

Pour un revenu de 10 000 euros perçu par un SCPI avec des biens situés en Belgique (Taux effectif), la fiscalité appliquée pour un contribuable avec une TMI à 30% sera :

Calcul du taux d’imposition à prendre en compte : 30% – 15% de taux moyen (montant de l’impôt / revenus imposables x 100)

10 000 x 15% = 8 500 euros nets

Notre avis

« Les SCPI sont des véhicules d’investissement incontournables qui permettent une belle offre de diversification de portefeuille. Si la fiscalité est bien plus attractive sur les SCPI étrangères, les SCPI françaises n’en demeurent pas moins des véhicules intéressants. Nous les conseillons en assurance-vie notamment afin d’adoucir la pression fiscale.

Acquérir des parts de SCPI vous permet très aisément de diversifier votre patrimoine de façon sectorielle et géographique. En devenant associé au sein d’une SCPI, vous vous délestez de la recherche du bien, de la gestion locative, etc. Cerise sur le gâteau, les SCPI étrangères vous offrent un avantage fiscal intéressant ! Pour celles et ceux qui souhaitent investir uniquement en France, nous pourrons alors vous proposer de loger vos parts de SCPI dans un contrat d’assurance vie pour adoucir la pression fiscale ».

L’investissement en SCPI est un investissement qui représente des risques notamment le risque de perte en capital. Nous vous invitons à nous contacter avant d’envisager un investissement en SCPI afin d’être bien conseillé.