Les fonds de private equity

Investir au capital de sociétés non cotées n’est plus réservé aux institutions. C’est désormais possible pour les particuliers qui souhaitent diversifier leur patrimoine grâce aux fonds de private equity ! Qu’est-ce que c’est ? Comment ça se passe ? Explications.

SOMMAIRE :

6 minutes pour comprendre le private equity

Quelle est la définition du private equity ?

Le private equity, aussi appelé capital investissement, consiste à prendre des participations dans des sociétés non cotées en bourse. Cette classe d’actifs permet à des entreprises prometteuses telles que des start-up ou des sociétés innovantes d’accélérer leur croissance, puis à l’investisseur de dégager une plus-value lors de la cession de ses titres. Cette dernière doit idéalement avoir lieu au bout de 10 ans, afin de laisser le temps à la jeune pousse de se développer. Le private equity est donc un investissement de long terme.

Les caractéristiques du private equity

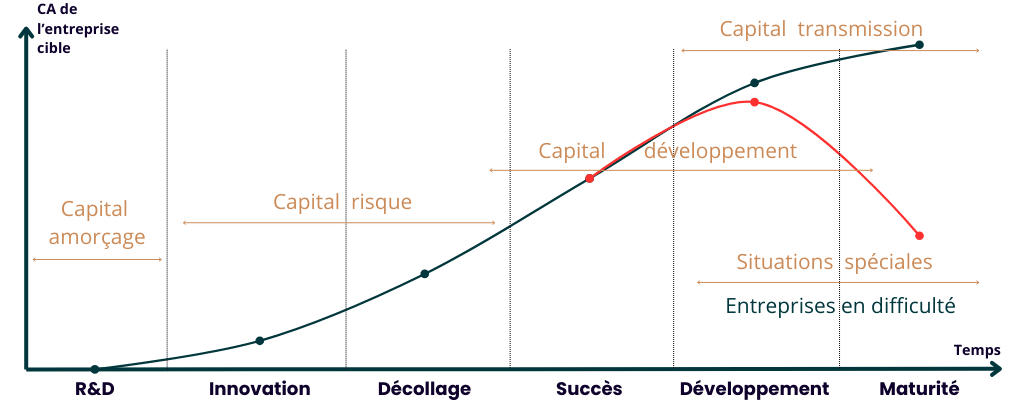

Le private equity peut intervenir à différents stades de vie de l’entreprise :

- Le capital-risque, lorsque les créateurs démarrent leur activité, ont une idée à fort potentiel de croissance et souhaitent augmenter leurs fonds propres pour se lancer.

- Le capital développement, lorsque l’entreprise, déjà installée, souhaite déployer un produit ou un service, innover, recruter des équipes, conquérir de nouveaux clients ou marchés…

- Le capital transmission, lorsque les dirigeants veulent céder leurs parts.

- Le capital retournement, lorsque la société rencontre des difficultés financières.

Les performances historiques liées au private equity

Selon France Invest, le capital investissement français affiche des performances robustes : à fin 2022, le rendement était de 14,2% nets par an sur 10 ans(1). Ces performances dépassent celles des autres classes d’actifs sur longue période.

Les risques liés au private equity

Malgré les bonnes performances recensées, investir dans le private equity comporte un risque de perte en capital. La valeur des actifs peut varier à la hausse comme à la baisse. Les performances passées ne présagent pas des performances futures et le rendement n’est donc pas garanti.

Il existe plusieurs moyens d’investir dans des sociétés non cotées pour les particuliers.

• Les fonds de private equity

Pour investir dans le private equity, vous pouvez tout d’abord acheter des parts dans un fonds de private equity. C’est la solution que nous privilégions chez Confidence Conseils et nous vous expliquons le principe en détail un peu plus bas.

• Via une assurance vie

Vous avez aussi la possibilité d’investir dans le private equity en passant par une assurance vie. Le plus ? La somme que vous avez investie n’est pas bloquée. En d’autres termes, la liquidité de vos parts est garantie.

• Le crowdfunding

Aussi appelé « financement participatif », le crowdfunding est un moyen d’investir dans des projets innovants et des start-up par le biais d’une plateforme web.

Vous êtes intéressé(e) par les fonds de private equity ?

Prenons rendez-vous !

Comment fonctionne un fonds de private equity ?

Un fonds de private equity recueille les fonds d’investisseurs (particuliers ou institutionnels) et les utilise pour investir au capital d’entreprises à fort potentiel de croissance. Il existe également des fonds de fonds, qui investissent dans d’autres fonds.

Les différents types de fonds de private equity

En tant que particulier, vous pouvez investir dans trois types de fonds de private equity :

- Les Fonds Communs de Placement à Risque (FCPR), qui doivent investir au moins 50 % dans des entreprises non cotées.

- Les Fonds Professionnels de Capital Investissement (FPCI), qui sont réservés aux investisseurs avertis et ont pour objet d’investir dans le non côté ou « private equity ».

- Les Fonds Communs de Placement dans l’Innovation (FCPI), qui doivent investir au moins 60 % dans le non coté.

- Les Fonds d’Investissement de Proximité (FIP), qui financent des sociétés innovantes implantées au niveau local.

Bon à savoir

Si vous conservez vos parts au moins 5 ans, vous pouvez bénéficier de certains avantages fiscaux en investissant dans des fonds de private equity :

- Avec un FCPR, vous pouvez profiter d’une exonération d’impôt sur le revenu sur la plus-value dégagée à la sortie (seuls les 17,2 % de prélèvements sociaux seront dus).

- Avec un FCPI, vous pouvez bénéficier d’une réduction d’impôt sur le revenu allant de 18 % à 25 % du montant investi.

- Avec un FIP, la réduction d’impôt peut aller jusqu’à 25 % du montant investi.

Notre sélection de fonds :

Chez Confidence Conseils, nous sélectionnons avec le plus grand soin des fonds agréés par l’AMF qui investissent dans des sociétés à fort potentiel et dont le portefeuille est diversifié.

Quand investir en private equity ?

Le private equity est un investissement à envisager sur le long terme. Il est conseillé de placer des montants dont vous n’aurez pas besoin dans les 10 prochaines années (à moins de passer par une assurance vie).

De plus, comme il s’agit d’un placement plus risqué qu’avec des sociétés cotées et installées, le private equity est surtout adapté aux investisseurs qui ont déjà un patrimoine conséquent.

(1) France Invest, 29e édition de l’étude « Performance nette des acteurs français du capital-investissement », juillet 2023

Comment investir dans le private equity ?